「風俗は現金商売だからバレない」

「お店が税金を引いているはず」

「副業だから少額なら問題ない」

──そんな風に思っていませんか?

実はそれ、非常に危険な考え方です。

風俗業は税務署から 特に税務調査が入りやすい業種 のひとつであり、しかも 報酬に源泉徴収がされていない ケースが多いため、無申告のまま調査を受けると、ほぼ確実に追徴課税されるのです。

本記事では、

- 風俗業がなぜ税務調査の対象になりやすいのか

- 実際にどのような調査が行われるのか

- 無申告や経費水増しがバレたときのリスク

- 調査を避けるために最低限すべき管理方法

- もし調査を受けたときの対応方法

を徹底的に解説します。

「知らなかった」では済まされないのが税務調査。知らないまま働き続けると、後から数百万円単位の請求を受ける可能性があります。

この記事を読み終わったときには、あなたが取るべき行動が明確になるはずです。

第1章:なぜ風俗業は税務署に狙われやすいのか?

1.1 現金収入が多い

風俗業は日払い・週払いの現金手渡しが多く、銀行口座に履歴が残りにくい。そのため、働いている側は「税務署にバレない」と思いがちです。

しかし実際は逆。税務署から見れば「隠しやすい=調査すれば成果が出やすい」ため、重点的にチェックされます。

1.2 源泉徴収がされていない

会社員なら給与から自動的に源泉徴収されますが、風俗業は多くが 業務委託契約扱い。報酬に税金が引かれていないため、自分で確定申告をしない限り100%無申告状態 になります。

そのため税務調査に入られると、必ず課税対象になり、追徴課税が避けられない のです。

1.3 税務署の「重点調査対象業種」

国税庁は毎年「重点業種」を発表していますが、飲食・建設と並んで風俗業も常にターゲットとされています。理由は以下の通りです。

- 無申告率が高い

- 現金収入中心

- 経費計上の曖昧さ

- タレコミや内部告発が多い

税務署からすれば「数字を上げやすい業界」であり、調査件数も多いのが実情です。

あわせて読みたい

第2章:風俗業の収入は「現金だから絶対にバレない」と思ってませんか?

「現金でもらっているから大丈夫」「銀行に入れなければバレない」──風俗業でよくある勘違いです。

しかし、税務署は 現金収入を把握するための専門部署 を持ち、あらゆる角度から調査を行っています。実際には、次のような方法で簡単に発覚します。

① 通帳の履歴・残高をチェックする専門部署がある

税務署には 「資料調査課」 という専門部署があり、銀行口座の入出金を徹底的に調べます。

通帳に大きな入金が続けば、「職業に見合わない収入」と判断され、すぐに呼び出しの対象となります。

たとえ現金手渡しでも、生活費のために一部を口座に入れれば、その履歴から収入を逆算されてしまいます。

② SNSを監視する専門部署がある

税務署には SNS調査を担当する部門 が存在し、Twitter(X)、Instagram、TikTokなどを日常的に監視しています。

「今日は○○万円稼げた」

「ブランドバッグを買った」

などの投稿が、収入実態の裏付けとして証拠に使われることもあります。

実際に、SNSの発言をきっかけに通帳チェックへと発展するケースが報告されています。

③ タレコミやリーク情報から通帳チェックに発展

風俗業界は内部トラブルが多く、元彼・同業者・お店のスタッフなどからの「タレコミ」も珍しくありません。

一度情報が入れば、税務署は銀行口座を徹底調査し、入金額・残高・出金パターン まで洗い出します。

「誰かがチクったら終わり」なのが現実です。

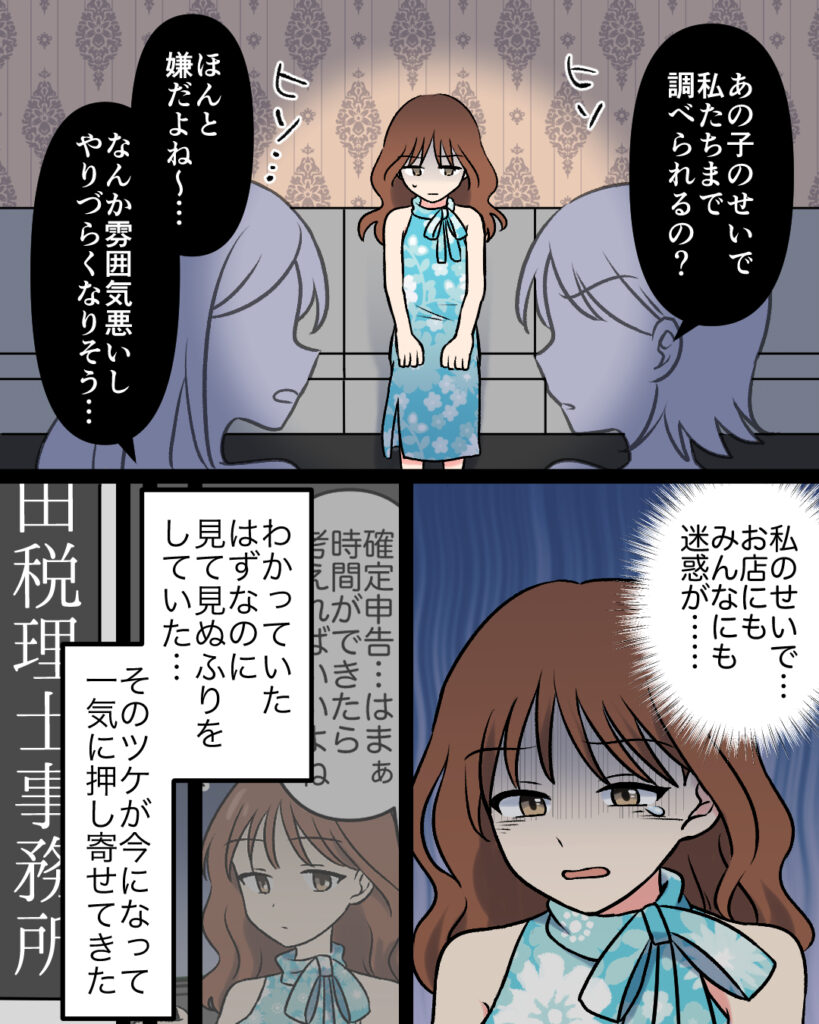

④ 他の風俗嬢の申告から、お店→キャストへ調査が広がる

意外と見落とされがちなのがこのケース。

ある風俗嬢が正しく確定申告をしていると、そのデータをきっかけに 「このお店に所属しているキャストを調べよう」 という流れが生まれます。

そこから店舗調査へと発展し、最終的に他のキャストも芋づる式に調べられることになります。

- 現金収入だからといって安心できない

- 税務署は 口座・SNS・タレコミ・お店調査 の4つのルートから収入を掴む

- 一度ターゲットになれば「確実に追徴課税」される

「バレない」ではなく「必ずバレる」と考えて、日頃から記録と申告を正しく行うことが唯一の防御策です。

不安な方へ:今すぐできる安全策

ここまでお読みになって、

「もしかして自分も税務署に狙われているのでは?」

「数年間、無申告のまま働いてしまっている…」

と不安になった方も多いのではないでしょうか。

実際、風俗業で税務署からの呼び出しや調査を受けた人のほとんどが、

- 無申告

- 領収書の管理不足

- 経費の水増し

といった理由で 追徴課税 を受けています。

しかし安心してください。

税務調査のリスクは、正しい準備と専門家のサポート で大幅に軽減できます。

今すぐできる安全策

- 過去の収入を整理する

通帳・明細・メモなど、可能な限り収入の証拠を集めましょう。 - 経費の証拠を確保する

領収書やレシート、カード明細はすべて保存してください。無い場合はメモを残すだけでも効果があります。 - 申告漏れがあるなら修正申告を検討する

自主的に修正申告すれば、ペナルティ(加算税)が軽減されることがあります。 - 専門の税理士に相談する

特に風俗業や夜職に詳しい税理士は、税務署との交渉経験も豊富。調査対応や節税のアドバイスを受けることで、最悪の事態を回避できます。

- 3年以上無申告のまま働いている

- 税務署から通知・呼び出しが届いた

- 経費の処理に自信がない

- 家族や勤務先にバレずに解決したい

どれか一つでも当てはまるなら、今すぐ税理士に相談するべき段階です。

行動しなければ「確実に追徴課税」されます

「まだ大丈夫」と放置してしまうと、税務署に呼ばれた瞬間に何倍もの金額を請求されます。

逆に、今動けば「ペナルティを最小限にする」「家族や職場に知られずに解決する」ことが可能です。

👉 夜職に強い税理士への無料相談はこちら

第3章:風俗業への税務調査のパターン

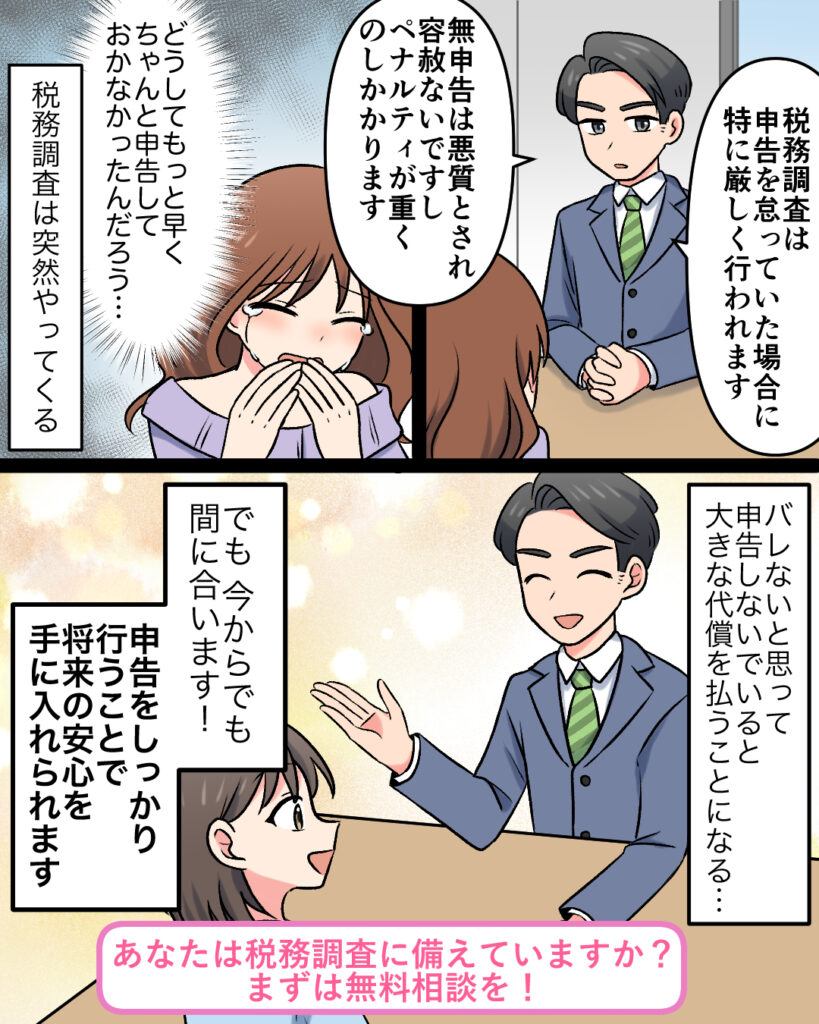

3.1 呼び出し調査

税務署から封筒が届き、「○月○日に税務署へ来てください」と呼び出されるケースです。

通帳や明細を持参させられ、収入と支出について細かく質問されます。無申告者はほぼこの流れになります。

3.2 店舗への立ち入り調査

税務署が直接店舗に入り、売上帳簿や従業員名簿を確認。そこからキャストの報酬額を洗い出し、個別に調査されるパターンです。

3.3 資料提出の要求

通帳コピー・報酬明細・クレジットカード明細などの提示を求められます。そこから生活レベルと収入の整合性を確認されるため、隠し通すのは不可能に近いです。

あわせて読みたい

第4章:風俗業でよくある指摘・追徴課税のケース

4.1 無申告

最も多いケースです。風俗収入を一切申告していないと、過去3〜7年分遡って課税され、数百万円単位の追徴 になることもあります。

4.2 経費の水増し

衣装代・美容代・飲食代などをすべて経費に入れると、調査で否認されます。結果として納税額が大幅に増えます。

4.3 売上除外

一部だけ申告してごまかしても、銀行入金や店舗データと照合されればすぐに発覚。

4.4 掛け持ち未申告

複数店舗の収入を合算せずに申告 → 税務署は店舗ごとにデータを掴んでいるため、隠せません。

⚠️ 無申告や経費の水増しは、税務署に必ず見破られます。

不安な方は、夜職に強い税理士へ今すぐご相談ください。

第5章:風俗業は源泉徴収がない=調査で確実に追徴課税

ここが最重要ポイントです。

- 風俗報酬は給与ではなく「報酬」扱い

- 報酬には源泉徴収がない

- つまり、確定申告しない限り 100%無申告扱い

結果、税務調査が入れば 必ず追徴課税 になります。

さらに追加で、

- 延滞税(利息のようなもの)

- 無申告加算税(10〜30%)

- 重加算税(最大40%、隠蔽行為がある場合)

が課せられ、最初の税額の2倍以上になることも珍しくありません。

第6章:税務調査で提出を求められる資料

- 通帳コピー

- 報酬明細

- 領収書やクレジットカード明細

- 契約書

あわせて読みたい

第7章:税務調査を避けるための最低限の管理

- 収入を必ず記録(Excel・アプリ)

- 領収書・レシートは捨てない

- 現金支払いもメモを残す

- 副業でも必ず確定申告

- 青色申告で節税&信頼性アップ

第8章:もし税務調査が来たらどうする?

- 嘘をつかない(重加算税リスク)

- 曖昧なら「確認して回答します」と返す

- 修正申告を速やかに行う

- 税理士に立ち会ってもらう

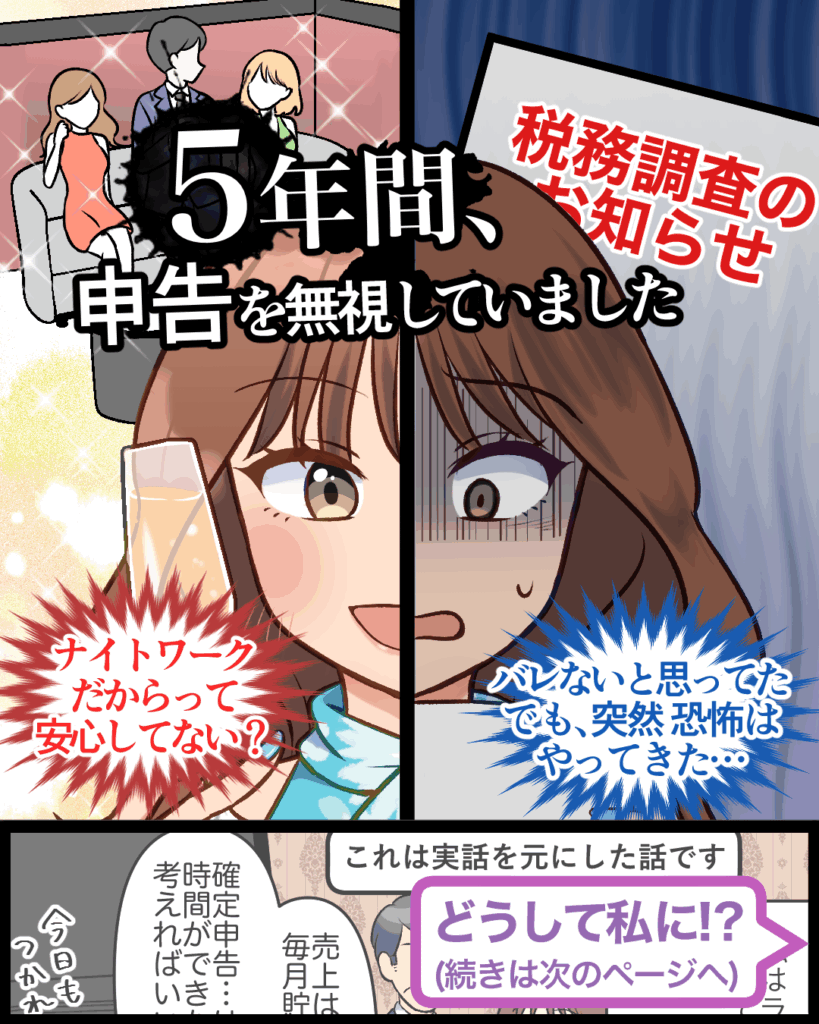

第9章:体験談

ケース1:デリヘル業・無申告で3年働いたAさん

デリヘルで3年間、収入を一切申告せずに働いていたAさん。

ある日突然、税務署から呼び出し通知が届きました。

調査では銀行通帳やLINEでの送金履歴、さらには店舗の売上記録まで突き合わされ、隠していた収入が全て明らかに。

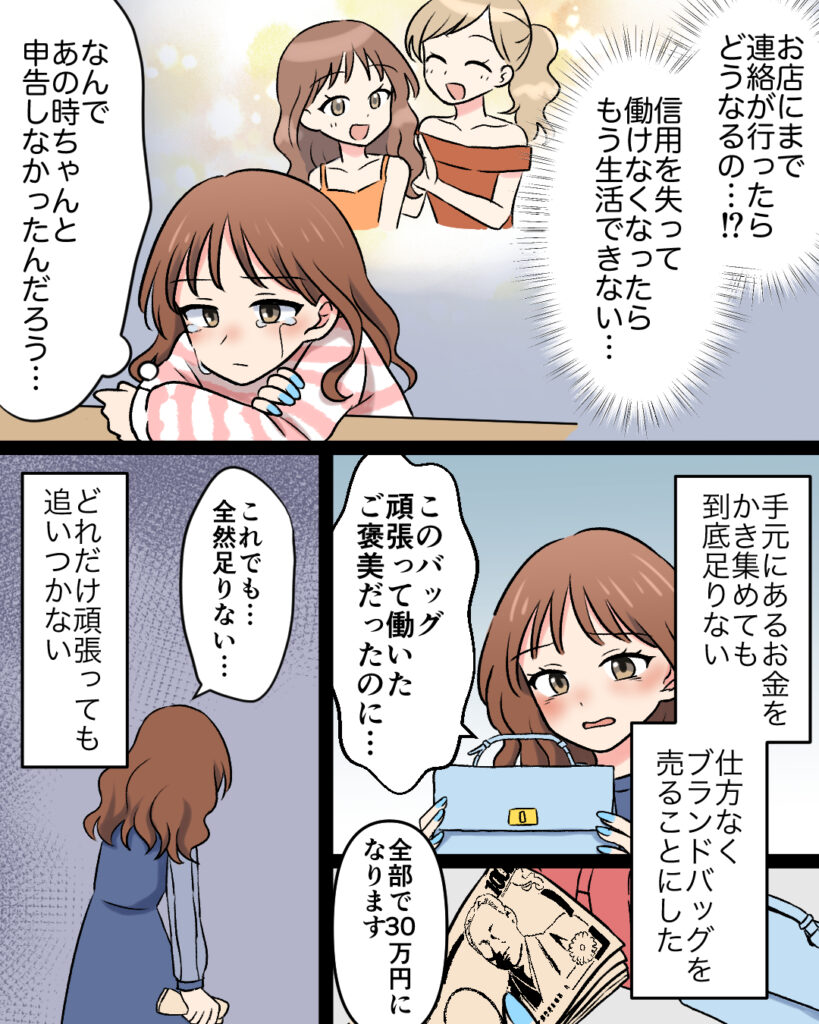

結果、過去3年間分で約400万円の追徴課税を受け、貯金は一瞬で消え、借金生活に追い込まれました。

ケース2:店舗型ヘルス業・領収書なしで経費申告したBさん

店舗型ヘルスで働いていたBさんは、衣装代や美容代を経費に入れて確定申告をしていましたが、領収書をほとんど保管していませんでした。

税務署の調査で「証拠がない経費は認められない」と判断され、多くが否認。さらに、スマホ代や交際費も私的利用とされました。

結果として、100万円以上の追加納税を命じられることに。日頃の管理不足が命取りになった例です。

ケース3:ソープ業・売上除外をしたCさん

ソープで働くCさんは、毎日の収入の一部を「申告しなければバレない」と考え、帳簿に記載していませんでした。

しかし税務署は店舗の顧客管理システムや決済履歴を入手しており、通帳の入金額と照らし合わせることで売上除外が一発で発覚。

結果、過去5年間分を遡って課税され、延滞税・加算税込みで500万円以上の追徴課税を受けました。

ケース4:パパ活・現金手渡しで安心していたDさん

大学生のDさんは、パパ活で得た報酬を「現金だから絶対にバレない」と思い、確定申告を一切していませんでした。

ところが、パパ側の銀行振込記録が税務署に把握され、収入が全て露見。さらに、扶養控除から外れることになり、親にもバレて家庭不和に発展しました。

最終的には、追徴課税と扶養喪失による仕送り停止で経済的に立ち行かなくなりました。

このように、風俗業やパパ活は「バレない」と思っていても、実際には 店舗データ・通帳・送金履歴・タレコミ などから簡単に発覚します。

税務調査に入られた場合、無申告や経費の水増しは確実に指摘され、数百万円規模の追徴課税 に繋がる危険があります。

第10章:よくあるQ&A

- 副業で少額なら大丈夫?

少額でも申告義務あり。扶養や住民税通知で家族・会社にバレやすい。

- 無申告を7年続けているが…?

最大7年分遡って調査されます。延滞税と加算税で数百万円規模の請求になる危険があります。

まとめ

- 風俗業は税務署にとって「調査すれば成果が出やすい」業種

- 源泉徴収がないため、確定申告しない限り無申告扱い

- 税務調査に入られたら 追徴課税はほぼ確実

- 延滞税・加算税で2倍以上の請求を受けるリスクも

- 今すぐ収入・経費の記録を始め、申告を正しく行うことが唯一の防御策

税務署から通知が届いた人、過去に無申告の年がある人は、できるだけ早く税理士に相談すること を強くおすすめします。