「チャットレディの収入って、確定申告しなくてもバレないんじゃないの?」

「副業だし少しだけだから、大丈夫だよね…?」

「もしバレたらどうなるの?親や学校に知られたくないんだけど!」

このようにお悩みではありませんか?

結論から言うと、チャットレディのお仕事で得たお給料は、確定申告してないと税務署にバレる可能性があります。

たとえ手渡しじゃなくても、お金が銀行に振り込まれていたり、マイナンバーとひもづいていたりすると、運営会社から税務署に情報が伝わることがあるからです。

本記事では、

- チャットレディ(チャトレ)の確定申告が必要になる条件

- 申告をしないと起こるリスク

- 家族や友達にバレずに申告するためのポイント

- 経費として認められる支出まとめ

- 自分でできる!かんたん4ステップの申告手順

- ナイトワーク専門「確定申告センター夜tax」の活用メリット

- 【知恵袋まとめ】確定申告していないとどうなるのかよくある疑問への解説

など、チャットレディとして働いている方の「よくある疑問」をやさしく解説していきます。

この記事を読むことで、「私も申告しなきゃダメ?」「バレないためにどうすればいいの?」がしっかりわかるようになります。

ぜひ最後までご覧ください。

この記事を監修した税理士

記事監修者

税理士

平川文菜

※略歴はページ下部に掲載

記事監修者

公認会計士・税理士

内山智絵

※略歴はページ下部に掲載

※本ページの内容は、運営税理士が執筆し、税務の専門家である平川文菜税理士および内山智絵公認会計士・税理士の監修のもと公開しています。

実際の業務は、私たち「夜TAX 確定申告センター」チームの税理士が対応いたします。

あわせて読みたい

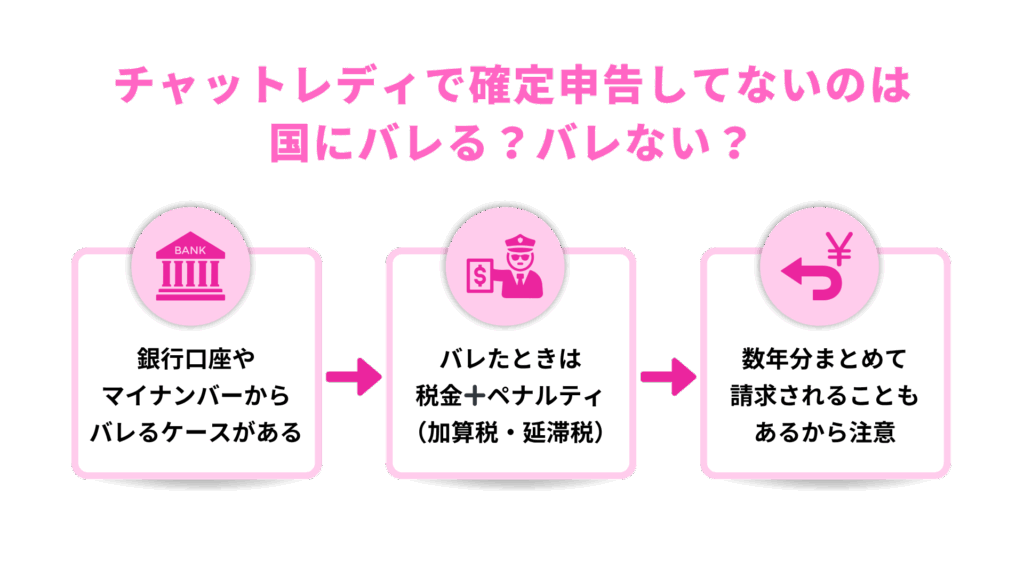

チャットレディで確定申告してないのはバレる?バレない?

ここでは、「確定申告してないけどバレないの?」というチャットレディによくある疑問に答えます。

- 銀行口座やマイナンバーからバレるケースがある

- バレたときは税金+ペナルティ(加算税・延滞税)も

- 数年分まとめて請求されることもあるから注意

銀行口座やマイナンバーからバレるケースがある

チャットレディの給与も、銀行口座やマイナンバーを通じて税務署に把握される可能性があります。

税務署は必要に応じて銀行の取引情報を確認できる仕組みを持っており、さらにマイナンバー制度によって個人の収入やお金の流れが国のデータベースに紐づけられています。

だから、「この人、けっこう振り込みあるのに、確定申告してないな…」と気づかれてしまうことがあるんです。

つまり、「こっそり稼いでるつもりでも、実は見られてるかも…」って思っておいた方が安心です。

バレたときは税金+ペナルティ(加算税・延滞税)も

もし、確定申告をしていなかったことがバレてしまうと、本来払うはずだった税金に加えて、ペナルティ(罰金のようなもの)を支払うことになります。

代表的なものがこちらです。

| 無申告加算税 | 申告していなかったことへの罰金 |

| 延滞税 | 税金を払うのが遅れたことへの“利息”的なペナルティ |

たとえば、本当は10万円の税金を払うはずだったのに、申告してなかったせいで追加で2〜3万円くらいのペナルティがついてしまうこともあります。

せっかくがんばって稼いだお金が、こういったことで減ってしまうのは本当にもったいないですよね。

数年分まとめて請求されることもあるから注意

「ちょっとくらいなら大丈夫でしょ〜」って軽く考えていると、ある日いきなり税務署から連絡が来て、「過去3年分まとめて払ってくださいね」と言われることもあるんです。

調査はたいてい過去3〜5年分にさかのぼって行われます。

悪質と判断されると、最大7年分までさかのぼって請求されるケースもあります。

そうなると金額もかなり大きくなってしまって、場合によっては分割で払うしかなくなるような事態にも。

「バレないと思ってたのに…」じゃ済まされないかもしれません。

だからこそ、「今のうちにルールを守っておこう」という意識が、自分のお金と未来を守るためにすごく大事なんです。

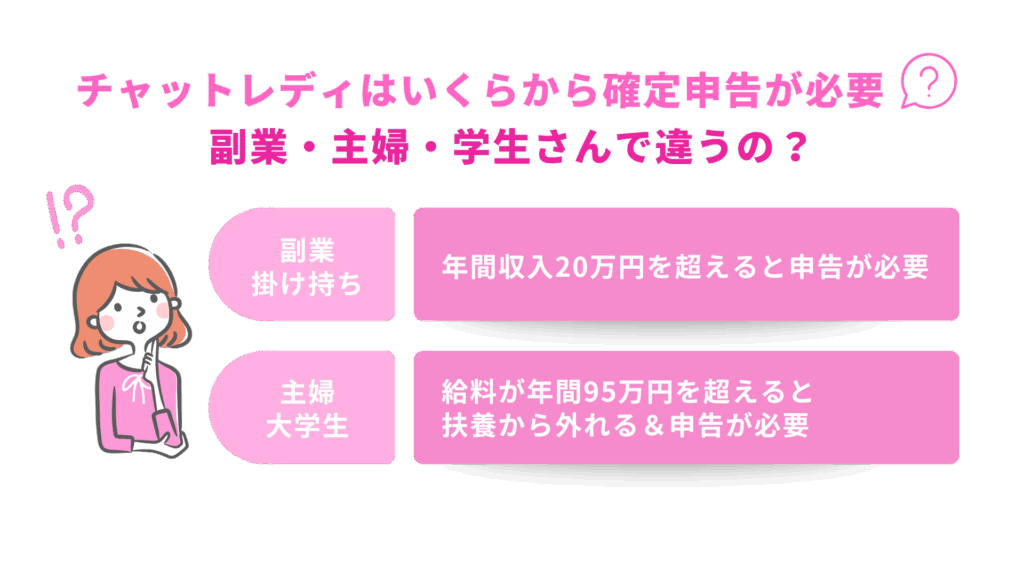

チャットレディはいくらから確定申告が必要?副業・主婦・学生さんで違うの?

収入額だけじゃなく「扶養」や「他の仕事の有無」によっても申告の必要ラインは変わります。

ここでは、自分の立場(副業・主婦・学生)によって、確定申告が必要になる条件を整理して解説します。

- 副業・掛け持ち|年間収入20万円を超えると申告が必要

- 主婦・大学生|給料が年間45万円を超えると扶養から外れる&申告が必要

※ここで注意したいのが住民税の落とし穴です。

副業・掛け持ち|年間収入20万円を超えると申告が必要

副業でチャットレディを掛け持ちしている会社員やアルバイトは、1月1日~12月31日の間に得た「所得」(収入から経費を引いた額)が年間20万円を超えると、確定申告が必要です。

所得税の申告基準は「年間の所得が20万円超」である一方、住民税については所得税の申告が不要な場合でも別途申告を求められるケースがあります。

市区町村によって対応が異なるため、所得税だけで申告が完結しないことがあるのです。

住んでいる地域の役所に確認しておくと安心です。

主婦・大学生|給料が年間45万円を超えると扶養から外れる&申告が必要

「チャットレディがメイン収入で、他に会社からの給料はないよ」という学生さんや主婦さんの場合は、年間の所得が45円※を超えたら、確定申告が必要になります。

特に注意したいのが、扶養に入っている人です!

扶養に影響する金額の目安を以下の表にまとめました。

| 区分 | 超えるとどうなる? |

|---|---|

| 所得58万円超~95万円 | 親や旦那さんの所得税の控除(扶養控除・配偶者控除など)が減る・なくなる |

| 収入123万円~160万円超(※給与がある場合) | 扶養控除の対象から外れることが多い |

| 収入130万円超 | 社会保険(健康保険・年金)の扶養から外れる可能性あり、自分で保険に入る必要が出てくる |

たとえば、旦那さんや親が「あなたを扶養に入れてる」ことで受けられる税金の割引(控除)が、あなたの稼ぎによってなくなると、「なんで税金増えてるの?」とバレるきっかけになることも。

また、年収が130万円を超えると、扶養から外れて、自分で国民健康保険や年金を払うことになったりします。

あわせて読みたい

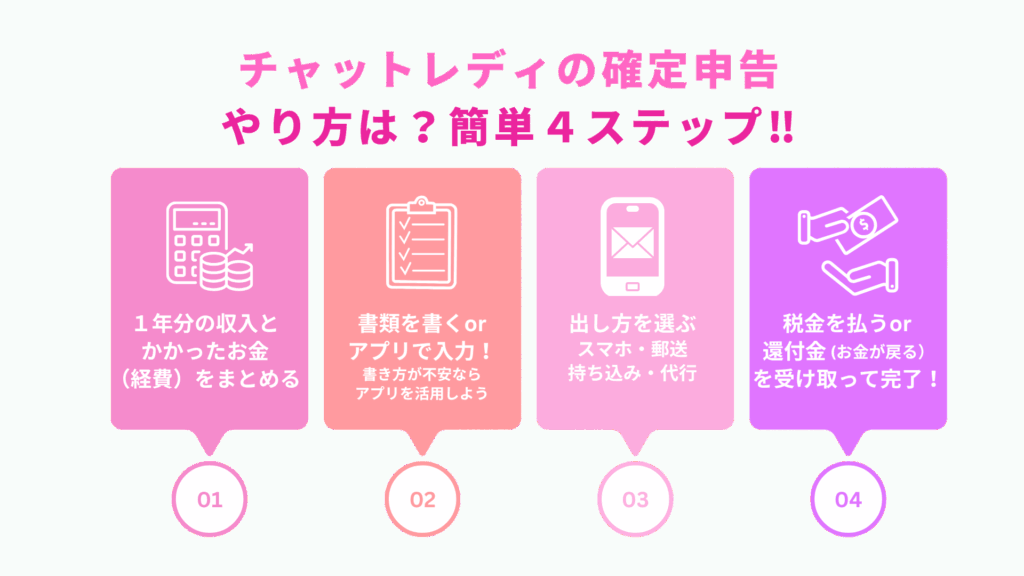

チャットレディの確定申告、やり方は?かんたん4ステップ!

ここでは、チャットレディが自分でできる確定申告の方法を、4ステップでわかりやすく解説します。

- STEP1.1年分の収入・かかったお金(経費)をまとめる

- STEP2.書類に書くorアプリで入力!書き方が不安ならアプリを活用しよう

- STEP3.出し方を選ぶ(スマホ・郵送・持ちこみ・代行)

- STEP4.税金を払うor還付金(お金が戻る)を受け取って完了!

では、それぞれ解説していきます。

まずは、1月1日〜12月31日までの1年間の収入と経費を確認します。

| 確認項目 | 手順 |

|---|---|

| 収入の確認 | – 各チャットレディサイトからもらえる報酬明細をチェック – 複数サイトを使っている場合は、すべての報酬を合計 |

| 経費の確認 | – お仕事のために使ったお金のレシートや領収書を集める – 集めた経費を合計 |

Excelやノートにまとめておくと、後の作業がめちゃくちゃ楽になります♪

収入と経費がまとまったら、いよいよ確定申告書の作成です!

方法は「手書き」と「電子」の2種類の方法があります。

- 手書きで提出する場合は、 税務署か国税庁のサイトから確定申告書をダウンロード or 取り寄せて、必要事項を自分で記入。

- 電子で申告する場合は、「国税庁 確定申告書等作成コーナー」などの申告ソフトやアプリを使って作成。

無料ソフトとして以下の2つがおすすめです。

- 弥生のかんたん白色申告

- freee(フリー)会計

電子作成のほうが、質問に答えていくだけで、自動計算・書類作成までしてくれるから

確定申告書ができたら、税務署に提出します。

出し方は以下の4つから選べます。

| スマホ(e-Tax) | マイナンバーカード対応スマホがあれば、家から一歩も出ずに完了! |

| 郵送 | 印刷した書類を郵送。 |

| 持ち込み | 税務署の窓口に直接提出。わからないことは聞けるけど、混雑に注意! |

| 代行(税理士) | 「もう無理!」そんな場合は、税理士にお任せ。費用はかかるけど安心感◎ |

確定申告書を提出すると、税務署があなたの所得や経費をもとに「払うべき税金の金額」を計算してくれます。

その結果によって、次のどちらかになります:

税金を払う場合は、決められた期限までに支払いをする必要があります。

支払い方法はいろいろあって、次のようなものから選べます。

- クレジットカード払い

- コンビニ払い(バーコード)

- 銀行振込

- 口座振替(事前手続きが必要)

払わないままでいると延滞税などのペナルティがつくこともあるので、忘れずに!

逆に、次のようなケースでは、お金が戻ってくる=「還付(かんぷ)」になることがあります。

- お給料や報酬から税金が源泉徴収されていたけど、実は払いすぎていた

- 経費をしっかりつけた結果、課税される所得が少なくなった

還付金は、指定した銀行口座に1〜2か月くらいで振り込まれるのが一般的です。

初めてでも意外と「お金が戻ってきた!」という子も多いので、しっかり申告しておくことが重要です。

どちらにしても、このステップが終われば確定申告は完了!

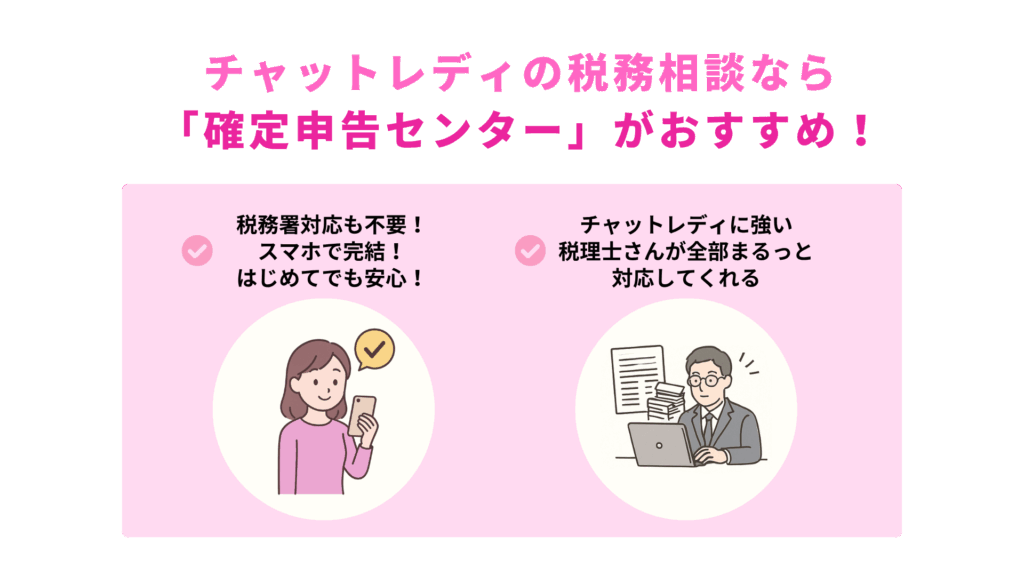

チャットレディの税務相談なら「確定申告センター夜tax」がおすすめ!

ここでは、「税金のことは苦手…」「間違えたくない…」という方に向けて、プロに頼れるサービスを紹介します。

確定申告センター夜taxなら、チャットレディの税務に慣れた専門家がしっかり対応します。

- チャットレディに強い税理士が全部まるっと対応

- 税務署対応も不要!スマホで完結、はじめてでも安心

チャットレディに強い税理士が全部まるっと対応

チャットレディのお仕事って、普通のバイトとはちょっと違う部分も多いから、事情をよく理解してくれてる税理士にお任せできるサービスはとっても安心です。

「確定申告センター夜tax」はそんなチャットレディなどナイトワーク専門の税理士事務所です。

- 領収書や明細の整理

- 確定申告書の作成

- 税務署への提出まで

これらの手続きをまるごと代行してくれるので、「時間がない」「どうしても自分では無理!」という子には、まさに頼れる存在です。

税務署対応も不要!スマホで完結、はじめてでも安心

「確定申告センター夜tax」では、LINEやメール、チャットなどでやり取りが完了するスマホ対応OK!

事務所に行かなくても、自宅から気軽に相談・やりとりができるから、忙しい日常やバイトの合間でも無理なく進められるのが嬉しいポイントです。

さらに、もし税務署から何か連絡があったとしても、あなたに代わって税理士が対応してくれるケースがほとんど。

不安なやり取りを自分でしなくていいのは、はじめての子にはかなり大きな安心材料ですよね。

確定申告に不安を感じているのであれば、ぜひ一度無料相談してください。

あわせて読みたい

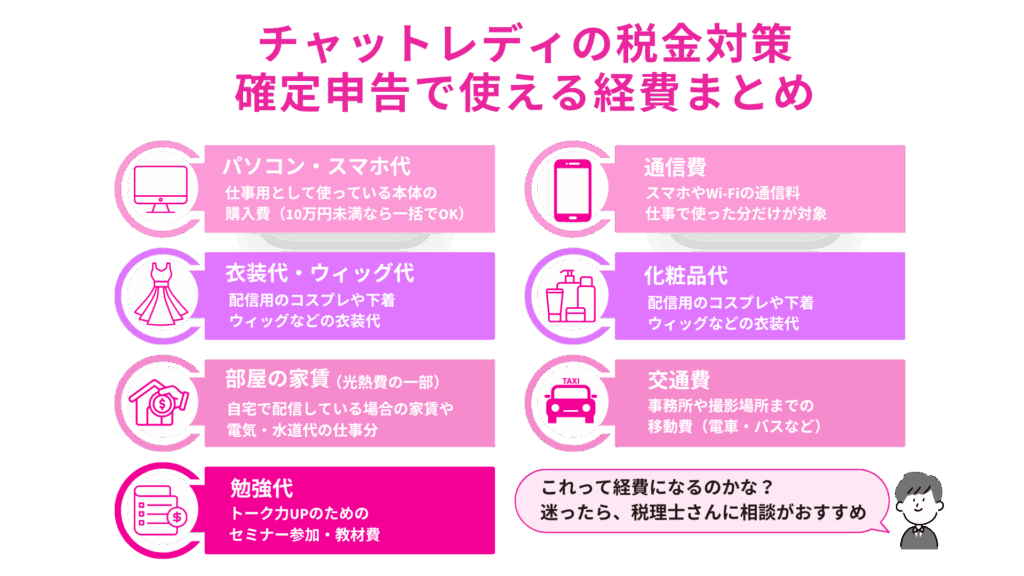

チャットレディの税金対策|確定申告で使える経費まとめ

確定申告って聞くと、「なんかめんどくさそう…」って思うかもしれませんが、ちゃんとやれば税金を安くできるチャンスでもあります!

チャットレディなどお仕事をするために使ったお金のことを指します。

お仕事をするために使ったお金「経費」は、収入から差し引けるんです。

つまり、経費が多くなるほど、課税される金額(=所得)が減って、払う税金も少なくなります。

例えば以下のようなものがあります。

| パソコン・スマホ代 | 仕事用として使っている本体の購入費(10万円未満なら一括でOK) |

| 通信費 | スマホやWi-Fiの通信料。仕事で使った分だけが対象 |

| 衣装代・ウィッグ代 | 配信用のコスプレや下着、ウィッグなどの衣装代 |

| 化粧品代 | 仕事用メイク道具。普段用と分けておくと◎ |

| 部屋の家賃・光熱費の一部(家事按分) | 自宅で配信している場合の家賃や電気・水道代の仕事分 |

| 交通費 | 事務所や撮影場所までの移動費(電車・バスなど) |

| 勉強代 | 接客やトーク力UPのためのセミナー・教材費 |

大事なのは、ちゃんと「お仕事のため」に使ったって言えることと、その証拠(レシートや領収書)を残しておくこと!

「これって経費になるのかな?」って迷ったら、税務署や税理士に相談してみるのが大切です。

あわせて読みたい

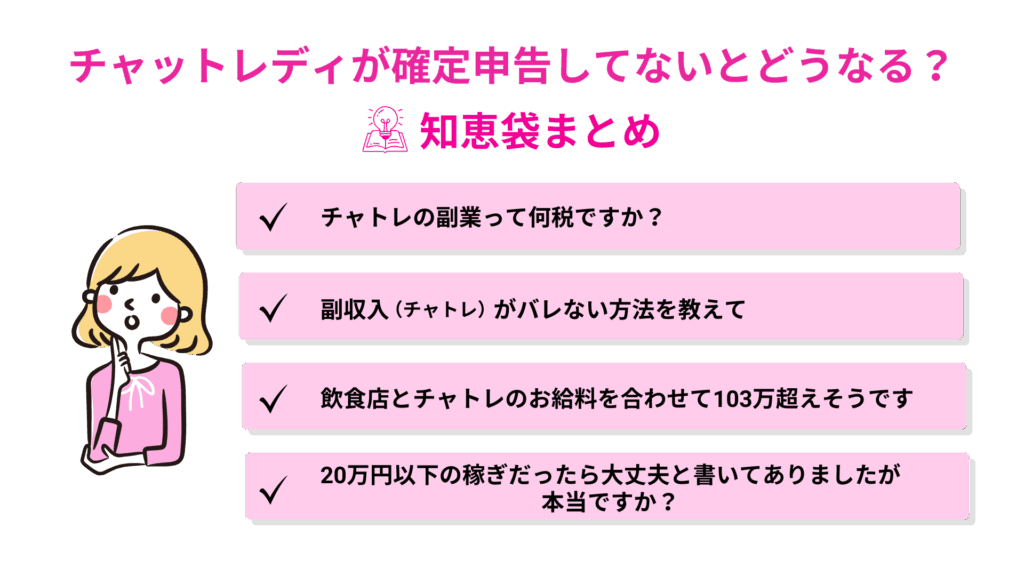

チャットレディが確定申告してないとどうなる?知恵袋まとめ

ここでは、Yahoo!知恵袋などに寄せられたリアルな質問をもとに、チャットレディの確定申告に関する疑問に答えていきます。

- 「チャトレの副業って何税ですか?」

- 「副収入(チャトレ)がバレない方法を教えてください。」

- 「飲食店とチャトレのお給料合わせて103万超えそうです。」

- 「20万以下の稼ぎだったら大丈夫と書いてありましたが本当でしょうか?」

「チャトレの副業って何税ですか?」

「チャトレの副業って何税ですか?また何円から税金がかかりますか?」

引用:Yahoo知恵袋

チャットレディで得たお金には、主に「所得税」と「住民税」がかかります。

会社からのお給料とは違って、自分で稼いだお金なので、「事業所得」または「雑所得」として扱われることが多いです。

だから、自分で確定申告して税金を計算・納付する必要があります。

「副収入(チャトレ)がバレない方法を教えてください。」

「副収入(チャトレ)がバレない方法を教えてください。」

引用:Yahoo知恵袋

100%バレない方法は正直ありませんが、リスクを減らすポイントはあります。

確定申告の際に、住民税の納付方法を「自分で納付(普通徴収)」にチェック!

これで会社に住民税の情報がいかず、ほぼバレる心配はありません。

- 税務署からの郵便物を家族に見られないよう注意

- 確定申告の相談は信頼できる専門家に

- 扶養に入っている場合は、所得58円※や収入160万円※・130万円を超えないように調整

※2025年12月1日以降は税制改正により

確定申告書の職業欄の書き方で、「チャットレディ」と書くのが不安な子は、「インターネットサービス業」「文筆業」「接客業」「コンサルタント」など、少しぼかした表現を使う人もいます。

嘘はダメだけど、具体的すぎる表現でなくても問題ないことが多いです。

チャットレディが語る 副業・夜職で一番怖いのは会社バレ!実体験インタビュー

この動画では、実際に副業として夜職・チャットレディをしている方が、最も大きな不安である「会社にバレること」について体験を語ります。

「飲食店とチャトレのお給料合わせて123万超えそうです。」

今のままだと飲食店とチャトレのお給料合わせて160万越えそうなのですが、飲食店のお給料だけでは160万を超えるはずがないので、年末で調節しないといけません。

でも事務所の方にはチャトレは個人事業主だから160万には含まれないよと言われました。

これはどういうことでしょうか?

引用:Yahoo知恵袋

飲食店でもらっているお給料(給与所得)と、チャットレディとしての収入(雑所得または事業所得)は、合算して税金の計算をする必要があります。

この合計額が年間160万円(所得で言うと95万円)※を超えそうな場合は、親や配偶者の扶養から外れてしまう可能性が高くなります。

※2025年12月1日以降は税制改正により58万円から95万円、年収160万円へ変更

扶養から外れると、その方の税金や社会保険に影響が出ることもありますので、注意が必要です。

また、自分自身も確定申告が必要になるケースが多くなりますので、早めに状況を確認して、しっかり準備しておくことをおすすめします。

「20万以下の稼ぎだったら大丈夫と書いてありましたが本当でしょうか?」

もし20万円以上稼いでしまった場合、確定申告?をすれば扶養内に入れるのでしょうか?

20万円以下だけの稼ぎだったら確定申告などもなにもしなくても良いのでしょうか?例えば10万だけなど、、

引用:Yahoo知恵袋

副業としてチャットレディをしていて、その「所得」が年間20万円以下の場合、所得税の確定申告は原則として必要ないことが多いです。

ただし、いくつか注意すべき点があります。

- 所得税は不要でも、住民税の申告が必要なことがある。

- 医療費控除やふるさと納税で確定申告をする場合は、20万円以下でも収入の記載が必要。

- チャットレディが本業の人は、「20万円ルール」は使えません。所得が95万円を超えたら申告が必要。

「20万円以下だから大丈夫」と思い込まずに、自分の働き方や収入状況をしっかり確認することが大切です。

ご不安な方は、税務署や税理士に相談してみてください。

あわせて読みたい

まとめ

この記事では、チャットレディとして働く方が不安に感じやすい「確定申告の必要性」「バレるリスク」「申告のやり方」について、詳しく解説しました。

この記事のポイントを振り返ってみましょう。

- チャットレディの収入は、銀行口座やマイナンバー経由で税務署にバレる可能性がある

- 年間20万円(副業)または45万円(本業の住民税基準)を超えると、確定申告が必要になるケースが多い

- スマホや郵送、アプリを使えば、自宅からでも簡単に申告ができる

- 経費をきちんと計上すれば、払う税金を大幅に減らせる

- 扶養や住民税の申告を忘れると、親やパートナーにバレるきっかけになる

- 職業欄の書き方や申告の注意点は、ナイトワークに詳しい税理士に相談すると安心

「少ししか稼いでないから」「まだバレてないから」と後回しにしていると、税務署からの通知や追徴課税で大きな負担になることも。

この記事を参考に、まずは自分の収入状況と申告の必要性を確認してみましょう。

もし「確定申告が難しそう…」「親や会社に知られたくない…」と悩んでいるなら、ナイトワーク専門の税理士が在籍する『確定申告センター夜tax』に相談してみてください。

「やらなきゃ」と思った今がチャンスです。

確定申告センターの無料相談から、一歩踏み出してみてください。

記事監修者

平川文菜 税理士

略歴

京都大学卒業後、世界四大会計事務所のひとつであるKPMG税理士法人を経て、日本有数のコンサルティング会社・ボストン コンサルティング グループでも実績を重ねる。

現在は独立し、法人・個人問わず幅広い税務サポートを行っている。

記事監修者

内山智絵 公認会計士・税理士

略歴

新潟大学経済学部在学中に公認会計士試験に合格。

監査法人で約10年勤務後、出産・育児を機に独立。

現在は3児の母として子育てをしながら、起業女性の会計・税務サポートなどを中心に行っている。

内山会計事務所 https://uchiyama-kaikei.com/