ギャラ飲みで稼いだお金は税金かからないの?

現金やアプリで受け取る報酬は記録が残らないと思い、無申告のままにしてしまう人は少なくありません。

しかし実際には、ギャラ飲みの収入も 課税対象 であり、一定額を超えれば必ず確定申告が必要です。

しかも2025年12月以降は基礎控除が48万円から95万円に引き上げられるため、これまでよりも「非課税で済むライン」は広がります。ただし、ここで注意したいのが住民税の落とし穴です。

この記事では、改正後の基準も含め、税金の様々なルール、バレる仕組み、安心のための対策を詳しく解説します。

あわせて読みたい

1. ギャラ飲みの報酬は課税対象

1-1. 所得税の対象

- ギャラ飲みは「時間」「会話」「同席」といったサービス提供に該当

- 報酬として受け取ったお金は 所得税の課税対象

- 区分は「雑所得」または「事業所得」

1-2. 贈与税の対象になるケース

- 「ただのプレゼント」としてバッグや現金を受け取った場合

- 年間110万円を超えると申告義務あり

2. いくらから確定申告が必要?(2025年改正後の基準)

2-1. 改正前(〜2025年11月)

- 基礎控除:48万円

- 学生や専業の場合:48万円を超えると申告が必要

- 会社員の場合:給与+副業収入の合算額が一定ラインを超えれば申告義務

2-2. 改正後(2025年12月〜)

- 基礎控除:95万円

- 学生やフリーターなど給与収入がない人 → 95万円まで非課税

- 会社員の場合 → 給与に加え、ギャラ飲み収入が20万円を超えると申告が必要

3. 経費として認められる可能性のあるもの

- 交通費(現場までの電車・タクシー代)

- 衣装代・美容費(飲み会に必要なドレス・メイクなど合理的な範囲)

- 通信費(アプリでのやり取り)

4. ギャラ飲み収入がバレる理由

4-1. アプリや銀行振込の記録

ギャラ飲みアプリでの報酬は、振込時にマイナンバー登録が必須となっていることも多いです。

そのため、金融機関を通じた入出金の動きは税務署に把握されやすく、隠すことはできません。

4-2. 現金手渡しでも生活から発覚

現金で受け取ったとしても安心はできません。

高級品の購入や海外旅行など不自然な出費が続けば、生活水準と収入のバランスが合わないと判断され、推計課税の対象になる可能性があります。

4-3. SNS監視や匿名通報

高級ブランド品をSNSに投稿すれば、税務署はその情報を蓄積して照合します。

また、元交際相手やトラブルになった知人などから匿名通報が寄せられることもあり、そこから調査が始まるケースは少なくありません。

あわせて読みたい

5. 無申告のリスク

無申告を続けると、本税だけでなく加算税や延滞税が課され、負担は一気に膨らみます。

代表的なものは以下のとおりです。

- 無申告加算税:10〜30%

- 延滞税:最大14.6%

- 重加算税:最大40%

これらを合算すると、本税100万円の場合でも150〜170万円以上の支払いになることがあります。

6. 実際にあったケース

ケースA:アプリからの入金で発覚

28歳・派遣社員の女性は、副収入としてギャラ飲みアプリを利用し、年間で約120万円の報酬を得ていました。

振込口座を仕事の給与口座と同じにしていたため、入金履歴が明確に残ってしまいました。

当初は「現金じゃないから少額なら大丈夫だろう」と考えて未申告のままにしていたものの、3年後に税務署から呼び出しを受け、過去3年分の収入がすべて洗い出されました。

結果的に、追徴課税は200万円を超え、貯金を切り崩すだけでなく、家族にまで事情を説明せざるを得ない状況に追い込まれました。

ケースB:通帳入金で発覚

34歳・既婚のパート主婦は、パパから現金で受け取ったお金を日常の生活費と一緒に銀行口座へまとめて入金していました。

最初は「現金で受け取っているからバレない」と安心していたものの、数十万円単位の大口入金が続いたことで銀行からの報告を通じて税務署が把握。

不自然な入金として「出所不明金」として扱われ、調査対象になりました。

申告を怠っていたため、延滞税と無申告加算税が上乗せされ、最終的な納税額は受け取った額を大きく上回ることに。

さらに夫にも通知が届き、家庭内で深刻なトラブルへと発展しました。

ケースC:SNS投稿から発覚

22歳・大学生は、SNSに高級ブランドバッグや海外旅行の写真を頻繁に投稿していました。

アルバイト収入だけでは到底賄えない生活ぶりが露呈し、税務署が不審に思い調査を開始。

通帳やカード利用履歴を照合した結果、パパ活による未申告収入が複数年分にわたって発覚しました。

最終的には数百万円の追徴課税に加え、奨学金や学費の支払い計画にも大きな影響を与えることとなりました。

あわせて読みたい

7. ギャラ飲みをしている皆様へ:安心のための対策

- 収入は必ず記録しておきましょう。 手帳・アプリ・Excelなど、方法は自由ですが、証拠が残る形で一貫して管理することが重要です。

- 経費は証拠と一緒に保存しましょう。 領収書やレシートを残しておくことで、後から合理的に説明でき、課税額を正しく計算する助けになります。

- 正しく申告を行いましょう。 e-Taxを利用すれば自宅から簡単に手続きできますし、税務署の窓口でもサポートを受けながら申告が可能です。

- どうしても払えない場合は分納や延納を利用しましょう。 税務署に相談すれば、分割払いや期限の猶予を認めてもらえるケースがあります。

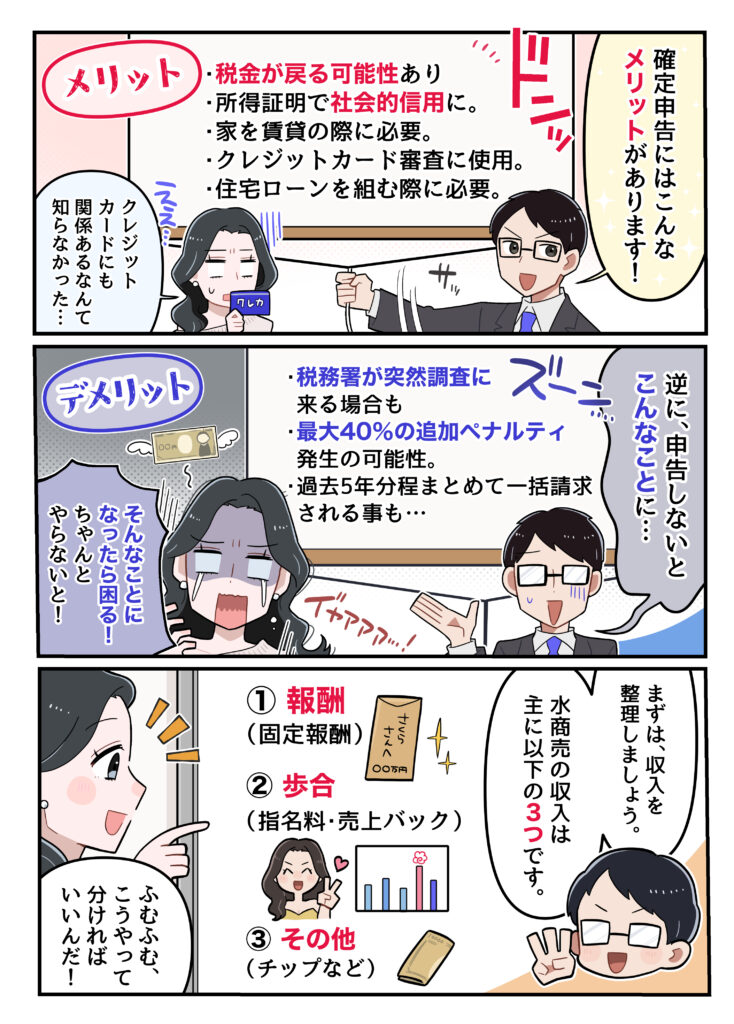

確定申告とは?

確定申告について漫画で簡単に説明してますので、是非ご確認ください。

あわせて読みたい

8. まとめ

- ギャラ飲みの収入は、現金でもアプリでも必ず課税対象になります。

- 2025年11月までは基礎控除が48万円ですが、2025年12月以降は95万円に引き上げられます。

- 非課税ラインは広がりますが、収入が大きい場合には確定申告が必要になります。

- 税務署が把握する理由は金融機関の入出金記録、SNSでの発信、匿名通報など多岐にわたります。

- 申告を放置すれば追徴課税に加え、副業が会社や家族に発覚するリスクも高まります。

FAQ

- ギャラ飲みは副業扱いですか?

はい。会社員の場合は副業収入として申告する必要があります。

- いくらから税金がかかりますか?

2025年11月までは48万円を超えた場合、2025年12月以降は45万円(住民税基準)を超えた場合に申告義務が発生します。

- 現金ならバレませんか?

いいえ。現金で受け取ったとしても、不自然な入金やSNSでの発信などから調査される可能性があります。

- アプリ振込は安全ですか?

いいえ。アプリ振込はマイナンバー登録済みの場合、税務署に把握されやすい仕組みになっています。

- どのような経費が認められますか?

交通費、衣装代、美容費、通信費など、収入を得るために必要と合理的に説明できるものは経費として認められる可能性があります。

- 住民税から会社にバレることはありますか?

はい。給与に住民税が上乗せされることで、経理担当者が気づくケースがあります。

- 無申告のままで問題ありませんか?

いいえ。無申告のままでは加算税や延滞税が課され、最悪の場合は差押に発展します。

- 過去分は申告しなくても大丈夫ですか?

いいえ。原則として5年、重加算税が適用される場合は最大7年さかのぼって課税されます。

- 扶養から外れることはありますか?

はい。所得が基準を超えると扶養から外れる可能性があります。

- 税理士に相談しても大丈夫ですか?

はい。税理士には守秘義務があるため安心して相談でき、あわせて節税のアドバイスを受けることもできます。

ギャラ飲みの収入もパパ活と同じく「確定申告が必須」です。

改正後のルールを踏まえた具体的なやり方や必要書類については、以下の記事で詳しく解説しています。

👉 【完全版】パパ活 確定申告のやり方・書き方はこちら