「ホステスとして毎日頑張ってるけど、確定申告って本当に必要なの?」

「ドレス代やコスメ代って経費になるの?そもそも確定申告の書き方が全然わからない…」

「自分でやるのは難しそうだし、税務署もなんだか怖い。誰か代わりにやってくれないかな…?」

このようにお悩みではありませんか?

結論、ホステスに確定申告が必要な理由は、以下の通りです。

- 報酬が「給与」ではなく「業務委託報酬」扱いになるため

- お店が税金を納めてくれているわけではないため

- 年収が一定額を超えると、副業でも確定申告が義務になるため

本記事では、

- ホステスが確定申告をしていないとどうなるのか

- ホステス向けの確定申告のやり方(4STEP)

- 「確定申告センター夜tax」がホステスにおすすめな理由

- ホステスが確定申告で経費にできるもの

など、ホステスさんの確定申告に関するあらゆる疑問や不安を、わかりやすく解説していきます。

この記事を読むことで、「確定申告って何をすればいいの?」「税務署に目をつけられたらどうしよう…」といった悩みがスッキリ解決し、安心してお仕事に集中できるようになります。

ぜひ最後までご覧ください。

この記事を監修した税理士

記事監修者

公認会計士・税理士

内山智絵

※略歴はページ下部に掲載

※本ページの内容は、運営税理士が執筆し、税務の専門家である 内山智絵公認会計士・税理士の監修のもと公開しています。

実際の業務は、私たち「夜TAX 確定申告センター」チームの税理士が対応いたします。

ホステスの確定申告について、夜職・水商売に強い税理士に相談してみませんか?

あわせて読みたい

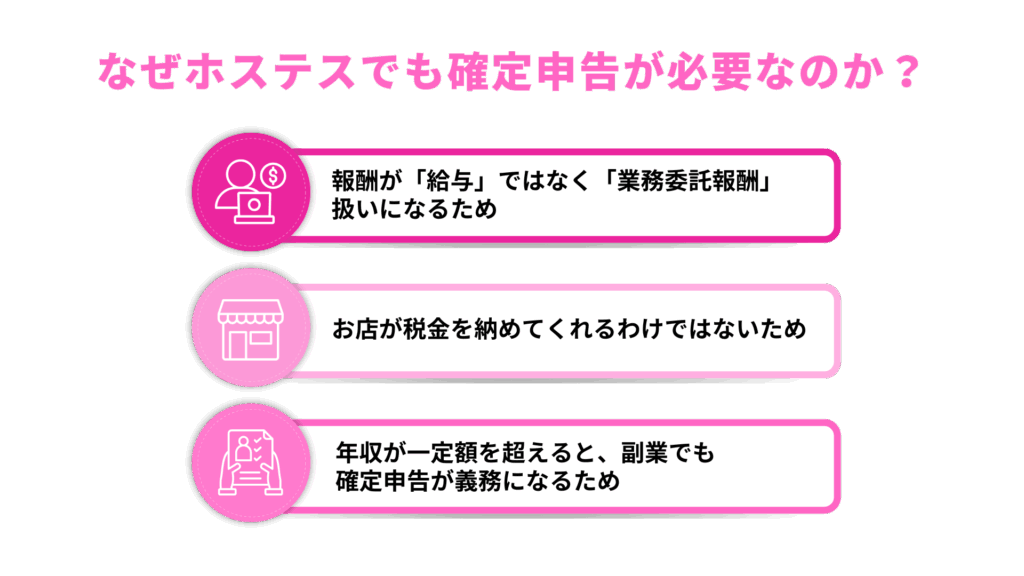

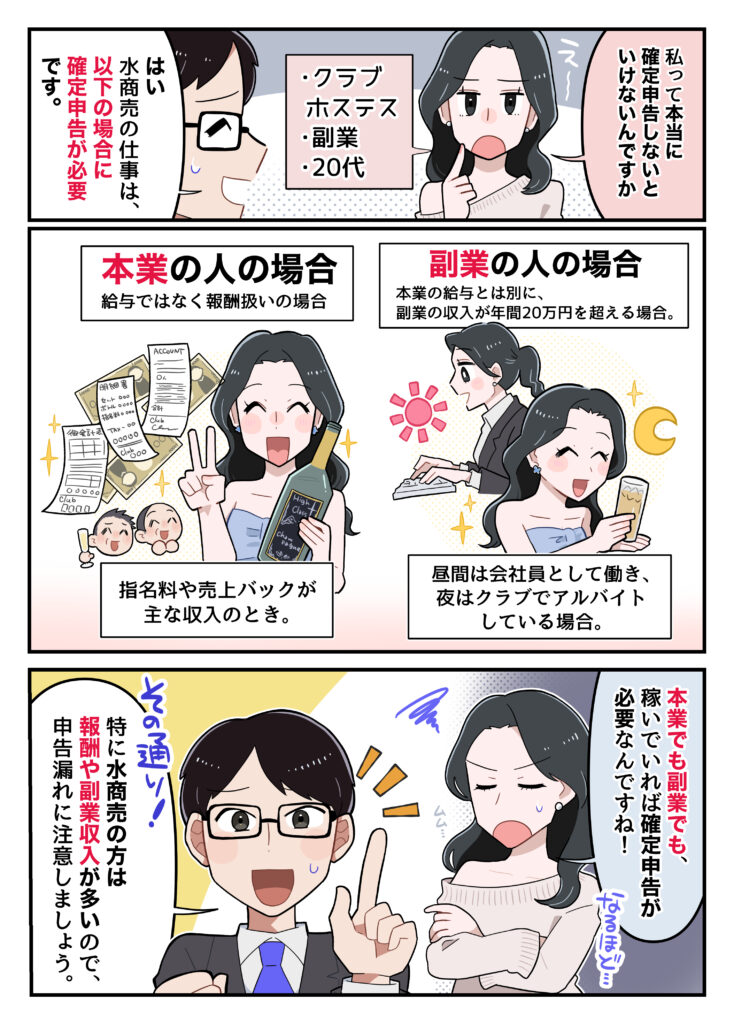

なぜホステスでも確定申告が必要なのか?

多くのホステスの方は、働き方の関係で確定申告が必要になります。

ここでは、なぜホステスに確定申告が必要なのか、その理由を分かりやすくお伝えします。

- 報酬が「給与」ではなく「業務委託報酬」扱いになるため

- お店が税金を納めてくれているわけではないため

- 年収が一定額を超えると、副業でも確定申告が義務になるため

報酬が「給与」ではなく「業務委託報酬」扱いになるため

ホステスとしてお店から受け取るお金、実は多くの場合「お給料」ではなく「報酬」として支払われています。

「給与」なら会社が年末調整をしてくれるので自分で確定申告をする必要がないケースが多いです。

しかし、「報酬」の場合は個人事業主と同じ扱いになるため、原則として自分で確定申告をしなければなりません。

お店との契約形態が「雇用契約」ではなく「業務委託契約」になっていると、この「報酬」に該当する可能性が高いです。

不安になったら、お店に確認してみるか、お給料明細を見て「給与所得の源泉徴収票」ではなく「支払調書」が発行されているかチェックしてみましょう。

お店が税金を納めてくれているわけではないため

「お店が税金関係は全部やってくれていると思っていた」というホステスも少なくありません。

確かに、一部のお店では報酬から所得税を天引き(源泉徴収)していることもあります。

しかし、源泉徴収されているからといって、確定申告が不要になるわけではありません。

源泉徴収はあくまで「仮払い」のようなもので、年間の所得全体で計算し直して、正しい税額を確定させるのが確定申告の役割です。

払いすぎた税金が戻ってくることもあれば、不足分を追加で納める必要が出てくることもあります。

年収が一定額を超えると、副業でも確定申告が義務になるため

「昼間は会社員として働いていて、夜はホステスとして副業している」という方もいるでしょう。

本業の会社で年末調整を受けている場合でも、ホステスとしての所得(収入から経費を引いた金額)が年間20万円を超えると、確定申告が必要になります。

この「20万円ルール」はあくまで所得税の話なので、住民税の申告は所得の金額にかかわらず必要になる点も注意が必要です。

「副業だからバレないだろう」と安易に考えていると、後で思わぬ追徴課税を受ける可能性も。

収入の状況をしっかり把握して、必要な手続きを行うことが大切です。

あわせて読みたい

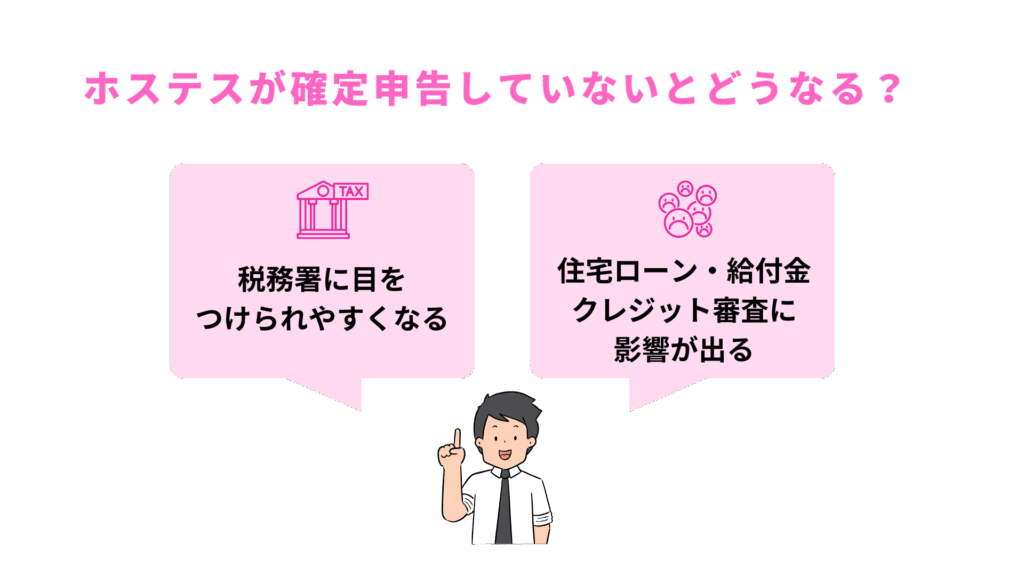

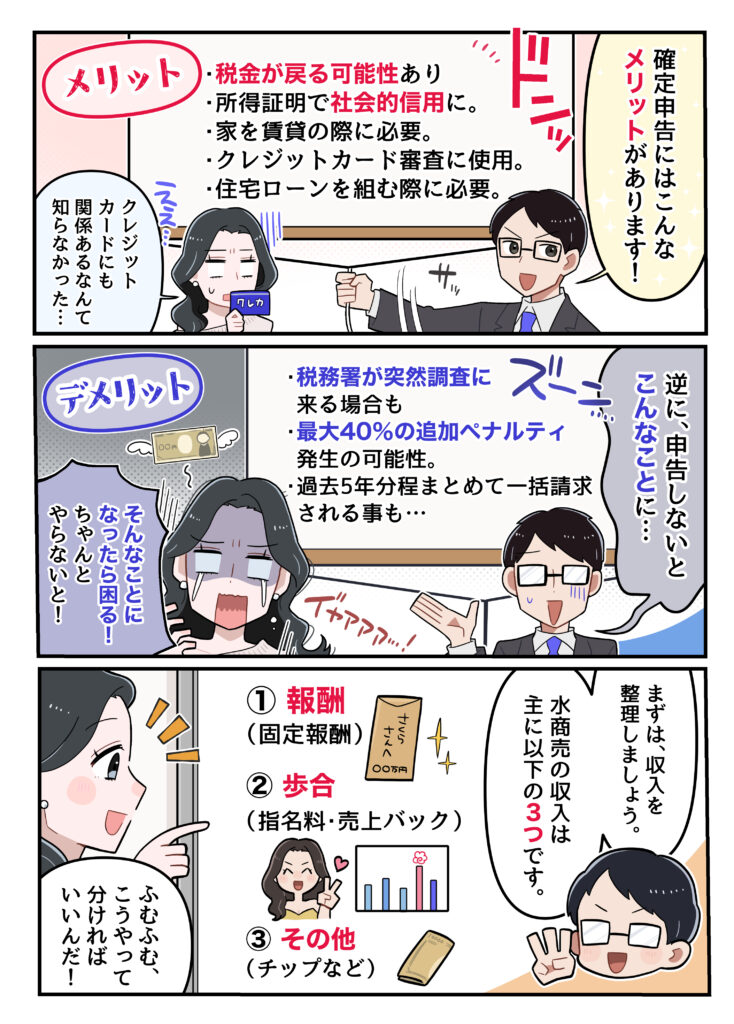

ホステスが確定申告をしていないとどうなる?

もし確定申告をしないでいると、実は色々なデメリットやリスクが待っているのです。

「知らなかった」では済まされないこともあるので、どんな影響があるのか、ここでしっかり確認しておきましょう。

- 税務署に目をつけられやすくなる

- 住宅ローン・給付金・クレジット審査に影響が出る

税務署に目をつけられやすくなる

確定申告をしないままでいると、税務署から「申告漏れではないか?」と目をつけられやすくなります。

特にナイトワーク業界は、税務署が注目している業種の一つとも言われています。

お店への調査や、他の人の情報からあなたの無申告が発覚するケースも。

もし税務調査が入ると、過去数年分の収入や経費について詳しく調べられ、精神的な負担も大きくなります。

「確定申告センター夜tax ナイトワーク専門税理士事務所」では、年間300件以上、累計1,500件以上の実績があり、税務調査にも豊富な経験があります。

万が一の時も、専門家があなたの代わりに税務署と直接対応してくれるので安心ですよ。

住宅ローン・給付金・クレジット審査に影響が出る

確定申告をしていないと、あなたの「所得を証明する書類」がない状態になります。

これは、日常生活の様々な場面で不利になる可能性があります。

例えば、将来マイホームを購入しようと住宅ローンを組む時や、クレジットカードを作ろうとする時、所得証明書の提出を求められることが一般的です。

また、国や自治体からの給付金や補助金なども、所得証明がなければ申請できない場合があります。

確定申告をきちんと行っていれば、課税証明書や納税証明書といった公的な書類が発行されるため、社会的信用を証明することができます。

将来の自分のためにも、確定申告は大切な手続きなのです。

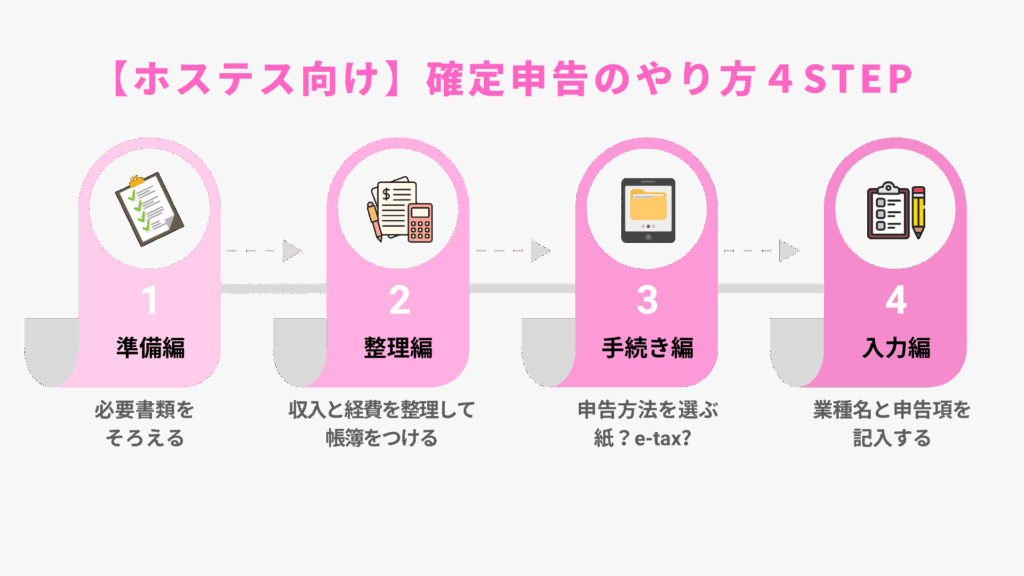

【ホステス向け】確定申告のやり方4STEP

ここでは、ホステスが自分で確定申告を行う場合の基本的な流れを4つのステップに分けて解説します。

- 【STEP1】必要書類をそろえる(準備編)

- 【STEP2】収入と経費を整理し、帳簿をつける(整理編)

- 【STEP3】申告方法を選ぶ|紙?e-Tax?(手続き編)

- 【STEP4】業種名と申告項目を記入する(入力編)

【STEP1】必要書類をそろえる(準備編)

まずは、確定申告に必要な書類を揃えることからスタートしましょう。

下記のような書類や記録が必要になります。

| 書類・証拠類 | 内容 | 補足 |

|---|---|---|

| 支払調書 | お店から1年間に受け取った報酬額や、源泉徴収された税額が記載されている書類 | 働いたすべてのお店から忘れずにもらう |

| 領収書・レシート | 経費として計上する支出の証拠 | ドレス代・化粧品代・交通費などが対象 |

| メモ・記録帳 | レシートがない場合に備えて、日付・金額・内容を記録しておくと安心 | スマホのメモやスケジュール帳でもOK |

ドレス代、化粧品代、交通費など仕事に関わる出費はすべて証拠を残すことが大切です。

レシートがないものでも、メモをしておけば経費として認められる可能性がありますよ。

【STEP2】収入と経費を整理し、帳簿をつける(整理編)

次に、集めた書類をもとに、1年間の収入と経費を整理していきます。

収入は支払調書などで確認し、経費は領収書やレシートを日付順や項目別にまとめて計算します。

「帳簿をつける」と聞くと難しく感じるかもしれませんが、いつ、何に、いくら使ったのかを記録していく作業です。

最近では会計ソフトやアプリを使えば、比較的簡単に帳簿作成ができます。

手書きでノートにまとめる方法もありますが、計算ミスや記入漏れがないように注意が必要です。

この作業が、所得税額を正しく計算するための基礎となります。

【STEP3】申告方法を選ぶ|紙?e-Tax?(手続き編)

収入と経費の整理が終わったら、いよいよ確定申告書の作成と提出に進みましょう。

申告方法は、主に以下の2つがあります。

| 項目 | 手書きで申告 | e-Tax(電子申告) |

|---|---|---|

| 方法 | 税務署で配布された申告書に手書きで記入 | 国税庁のWebサイトでデータ入力・送信 |

| 特徴 | アナログな方法で、記入ミスに注意が必要 | デジタルで完結、申告内容の自動チェックあり |

| 提出方法 | 税務署へ持参 or 郵送 | 自宅などからインターネットで提出(24時間対応) |

| 必要なもの | ペン・電卓など(特別な機器は不要) | マイナンバーカード、ICカードリーダーまたは対応スマホ |

| メリット | ・誰でもできる・ネット環境不要 | ・24時間いつでも申告可 ・控除計算などが自動化 |

| デメリット | ・記入ミスや計算ミスのリスクあり ・手間がかかる | ・事前準備(機器・環境設定)に手間がかかる |

どちらの方法にもメリット・デメリットがあるので、自分に合った方法を選びましょう。

【STEP4】業種名と申告項目を記入する(入力編)

確定申告書には、あなたの職業を記入する欄があります。

ホステスの場合、「接客業」や「サービス業」などの選択肢が考えられますが、実態に合わせて記入します。

具体的にどの業種名で申告すべきか迷ったら、税務署や税理士に確認するのが確実です。

また、申告書には収入金額、所得金額、所得控除、税額などを順番に記入していきます。

医療費控除や生命保険料控除など、受けられる控除があれば忘れずに申告しましょう。

計算ミスがないように慎重に記入し、提出前には必ず内容を見直すことが大切です。

「確定申告センター夜tax」なら、こうした専門的な判断や面倒な記入作業もすべてお任せできますよ。

あわせて読みたい

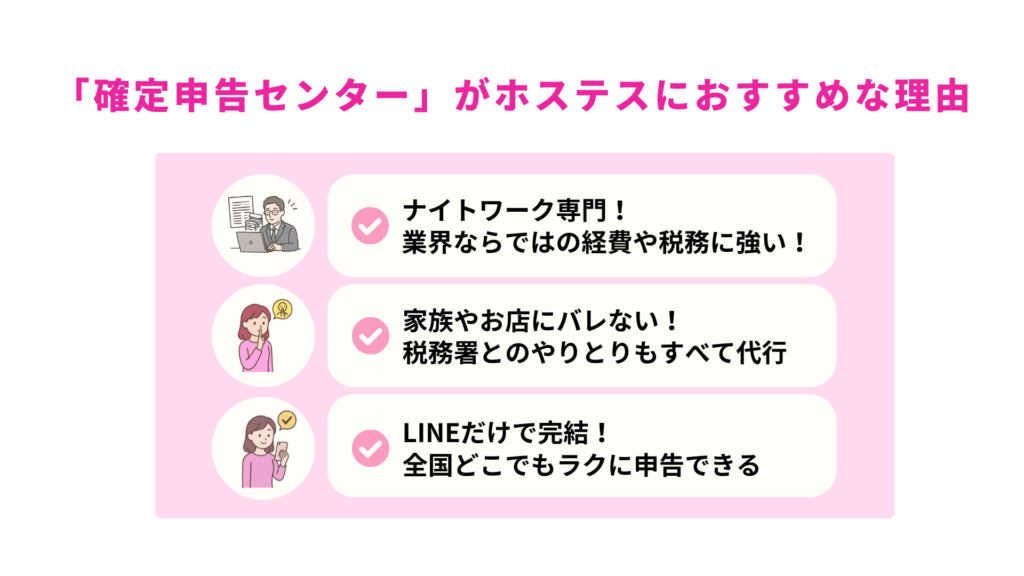

「確定申告センター夜tax」がホステスにおすすめな理由

「自分で確定申告するのはやっぱり大変そう…」そう感じている方も多いのではないでしょうか。

そんなあなたにぜひ知ってほしいのが、ナイトワークで働く女性の強い味方、「ナイトワーク専門税理士事務所 確定申告センター夜tax 」です。

なぜ多くのホステスに選ばれているのか、そのおすすめポイントを3つご紹介します。

- ナイトワーク専門!業界ならではの経費や税務にも強い

- 家族やお店にバレない!税務署とのやりとりもすべて代行

- LINEだけで完結!全国どこでもラクに申告できる

ナイトワーク専門!業界ならではの経費や税務にも強い

「確定申告センター夜tax」の最大の強みは、なんといってもナイトワーク業界に特化していること。

年間300件以上、累計では1,500件を超える申告サポート実績があり、ホステスさん特有の経費(ドレス代、ヘアメイク代など)の扱いや、税務調査への対応ノウハウが豊富です。

一般的な税理士だと、ナイトワークの事情を理解してもらうのが難しかったり、どんなものが経費として認められるのか判断に迷ったりすることも。

その点、業界専門の税理士なら、あなたの仕事をしっかり理解した上で、最適な節税アドバイスや申告をしてくれます。

お客様の約98%が女性という実績も、女性が相談しやすい環境であることの証です。

家族やお店にバレない!税務署とのやりとりもすべて代行

「確定申告をしたいけど、お店や家族に知られたくない…」という悩みは、多くのホステスさんが抱えています。

「確定申告センター夜tax」なら、そんなプライバシーへの配慮も万全です。

税務署とのやり取りはすべて税理士が代理で行うため、あなたが直接税務署に出向いたり、連絡を取ったりする必要はありません。

もちろん、申告内容やあなたの個人情報が、お店やご家族、第三者に漏れる心配も一切ありません。

万が一、税務調査の連絡があった場合も、専門の税理士があなたの盾となってすべて対応してくれるので安心です。

秘密を厳守し、あなたのプライバシーを守りながら確定申告をしっかりサポートします。

LINEだけで完結!全国どこでもラクに申告できる

忙しいホステスさんにとって、日中に税理士事務所へ足を運んだり、複雑な手続きに時間を取られたりするのは大きな負担ですよね。

「確定申告センター夜tax」なら、そんな心配は無用です。

無料相談から契約、必要書類の提出、申告書の確認まで、すべてLINEや電話、ビデオ通話などオンラインで完結できます。

営業時間は10:00~24:00で、土日祝日も対応可能なので、あなたのライフスタイルに合わせて相談しやすいのも嬉しいポイント。

必要な領収書なども、スマホで撮影してLINEで送るか、レターパックで郵送するだけでOK。

全国どこにお住まいでも、来店不要で手軽にプロのサポートを受けられます。

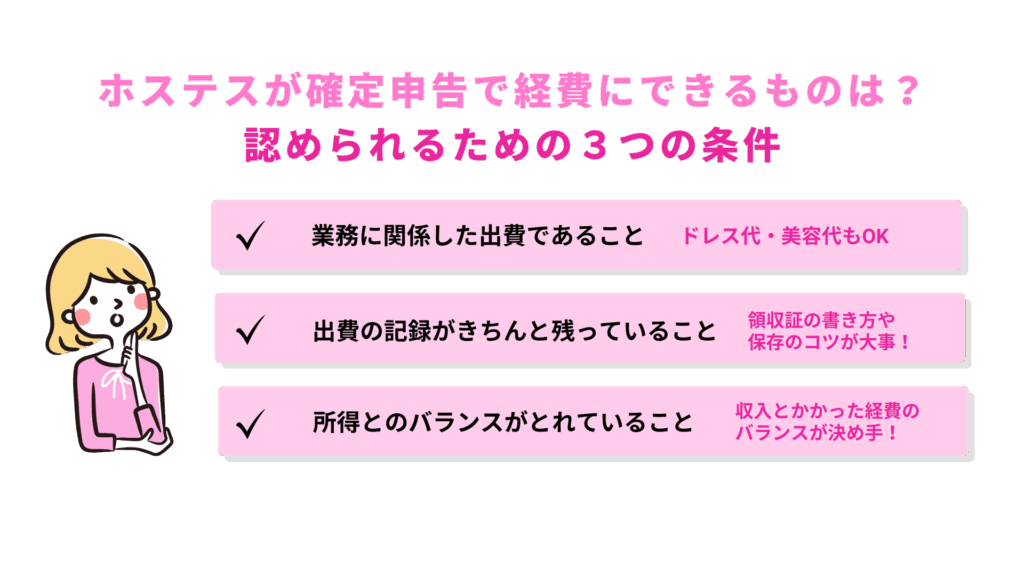

ホステスが確定申告で経費にできるものは?認められるための3条件

ここでは、ホステスさんのお仕事でどんなものが必要経費になるのか、そして経費として認めてもらうための大切な3つの条件について解説します。

- 業務に関係した出費であること|ドレス代や美容代も「経費」として申告OK

- 出費の記録がきちんと残っていること|領収書の書き方や保存のコツが大事

- 所得とのバランスがとれていること|厚生費や赤字申告は経費率の妥当性が決め手

業務に関係した出費であること|ドレス代や美容代も「経費」として申告OK

まず一番大切なのは、その出費が「ホステスとしての仕事に直接関係しているか」どうかです。

例えば、お店で着るためのドレスやワンピース、靴、バッグなどは、お客様に良い印象を与え、接客サービスを向上させるために必要なものなので、経費として認められやすいでしょう。

また、ヘアセット代やネイル代、エステ代なども、プロとしての身だしなみを整え、商品価値を高めるための費用として考えられます。

お客様との同伴やお土産代、仕事で使うスマートフォンの通信費の一部なども、業務との関連性が説明できれば経費にできる可能性があります。

ただし、プライベートと兼用しているものは、仕事で使った割合(家事按分)を合理的に計算して計上する必要があります。

出費の記録がきちんと残っていること|領収書の書き方や保存のコツが大事

いくら仕事に関係する出費でも、証拠となる記録がなければ経費として認められません。

その最も基本的な証拠が、「領収書」や「レシート」です。

お店で物を買ったり、サービスを受けたときは、必ず領収書をもらう習慣をつけましょう。

領収書を受け取る際は、以下の項目がきちんと記載されているかを確認しましょう。

- 日付(いつ支払ったか)

- 金額(いくら支払ったか)

- 支払先の名称(どこのお店か)

- 但し書き(何に使ったか)

もらった領収書やレシートは、月別や用途別に整理し、保管しておくことが大切です。

所得とのバランスがとれていること|厚生費や赤字申告は経費率の妥当性が決め手

経費として計上する金額は、あなたの収入(所得)とのバランスも考慮されます。

例えば、年間の収入がそれほど多くないのに、経費だけが極端に高額になっていると、税務署から「本当に仕事に必要な経費なの?」と疑問を持たれる可能性があります。

いわゆる「経費率」が同業他社と比べてあまりにもかけ離れていると、説明を求められることも。

また、経費が収入を上回って「赤字申告」になる場合も、その理由や事業の継続性などを慎重に判断されることがあります。

何でもかんでも経費にできるわけではなく、社会通念上、妥当な範囲であることが重要です。

このあたりの判断は専門知識が必要になるため、「確定申告センター夜tax」のようなナイトワークに詳しい税理士に相談するのが安心です。

あわせて読みたい

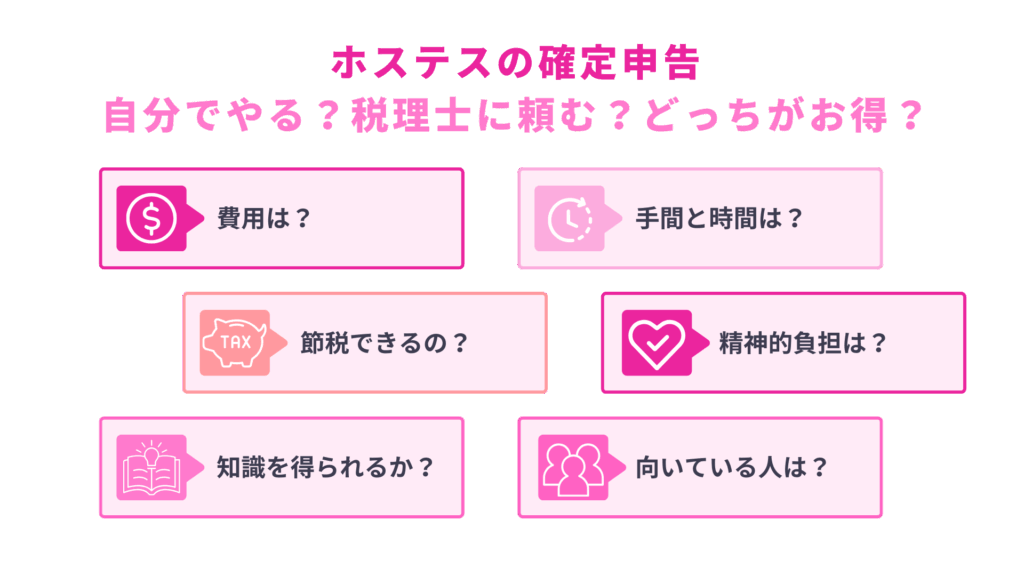

ホステスの確定申告、自分でやる?税理士に頼む?どっちがお得?

確定申告の方法として、自分で挑戦するか、税理士にお願いするか、迷う方も多いですよね。

「費用を抑えたいけど、手間やミスは避けたい…」という気持ちは、誰にとっても自然なこと。

どちらが自分に向いているか迷ったら、費用・手間・節税効果などを比較してみるのがおすすめです。

以下の表で比較してみましょう。

| 項目 | 自分で申告する | 税理士に依頼する |

|---|---|---|

| 費用 | 0円(※書籍代や印刷代程度) | 88,000円(税込)〜 ※確定申告センター夜taxの場合 |

| 手間と時間 | 書類作成・経費整理・税務署対応などすべて自分で対応 | 必要書類の提出だけでOK。面倒な作業は代行してもらえる |

| 節税の可能性 | 税法の知識がないと、経費の見落とし・誤った申告のリスクあり | 業界特化の税理士が的確にアドバイスし、無駄なく節税できる |

| 精神的負担 | ミスがあれば追徴課税・税務署対応のリスクもあり | 税務署対応もすべて任せられるので安心 |

| 知識の習得 | 税金の知識が身につく | 任せられる分、知識が深まる機会は少ないかも |

| 向いている人 | 時間があり、調べるのが苦にならない方 | 忙しくて手続きに時間をかけたくない方、初めての方 |

自分で行えば費用は抑えられますが、時間と手間はそれなりにかかるのが現実です。

逆に、税理士にお願いすれば費用はかかりますが、正確性や安心感が得られ、時間の節約にもつながります。

特に「ナイトワーク専門税理士事務所 確定申告センター夜tax 」のような業界に詳しい専門家であれば、ホステス特有の収入や経費にも精通しているので、より安心して任せられます。

あわせて読みたい

まとめ

この記事では、ホステスに確定申告が必要な理由ついて詳しく解説しました。

最後に、この記事の重要なポイントを振り返ってみましょう。

- ホステスは「業務委託報酬」として収入を得ている場合が多く、原則として確定申告が必要

- 確定申告をしないと、税務調査のリスクや追徴課税、社会的な信用の低下といったデメリットがある

- 確定申告は、必要書類の準備、収入と経費の整理、申告書の作成・提出というステップで進められる。

- ドレス代や美容代なども、業務との関連性を示せれば経費として認められる可能性がある。

- 「確定申告センター夜tax」のようなナイトワーク専門の税理士に依頼すれば、業界特有の事情を理解した上で、プライバシーを守りつつ手続きを代行してもらえる。

難しそうに思える確定申告も、正しい知識と少しのサポートがあれば、無理なく進められます。

この記事を参考に、まずはご自身の状況を確認し、必要であれば専門家への無料相談から始めて、確定申告の不安を解消しましょう。

あわせて読みたい

記事監修者の略歴

記事監修者

内山智絵 公認会計士・税理士

略歴

新潟大学経済学部在学中に公認会計士試験に合格。

監査法人で約10年勤務後、出産・育児を機に独立。

現在は3児の母として子育てをしながら、起業女性の会計・税務サポートなどを中心に行っている。

内山会計事務所 https://uchiyama-kaikei.com/